Esse cenário é bem parecido para propriedades que hoje não figuram no TOP 100, mas que produzem entre 3 e 10 mil litros/dia. Há um agressivo processo de concentração na produção primária motivado, também, pela saída intensa de pequenos e médios produtores do setor.

Feita esta importante ressalva, após o“boom” ocorrido entre 2000 e 2013, com o aumento e melhor distribuição da renda da população, aliados às medidas de contenção de importações (medidas antidumping, TEC Mercosul e acordos de volume com a Argentina), o setor vem andando de lado em termos de volume, incapaz de lidar com uma realidade em que o motor do consumo fácil não mais funciona.

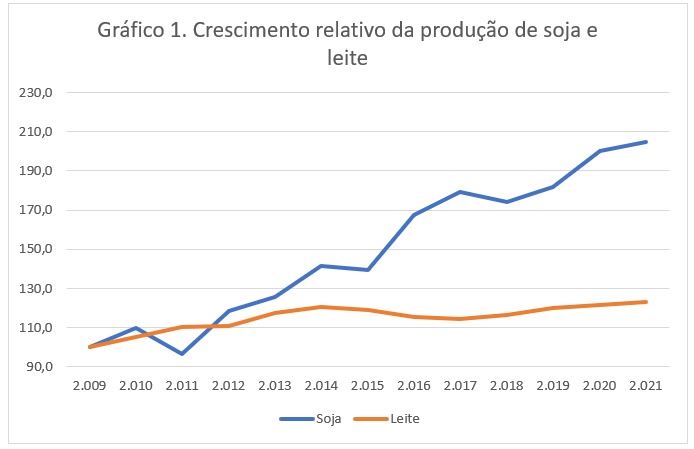

O gráfico 1 mostra a comparação do crescimento relativo da soja e do leite. Em 12 anos, a leguminosa cresceu quase 5x mais em produção, quando comparada ao leite. Embora há de se reconhecer que sejam produtos diferentes — soja é voltada para a exportação, não é um produto final e sofre menos interferências dos governos — a comparação serve ao propósito de mostrar que há atividades do agronegócio que prosperaram enquanto o leite se estagnou.

Fonte: Conab e IBGE.

Esse crescimento anêmico ocorreu a despeito dos preços ao produtor, corrigidos pela inflação, terem trajetória ascendente ao longo do período. Este aumento dos preços está intimamente ligado ao descompasso entre o crescimento da capacidade industrial combinado com a estagnação da disponibilidade total.

Além disso, a concentração na produção primária fez com que as indústrias (principalmente as grandes) fossem com mais força em busca ao grande produtor, aumentando a diferença de precificação entre o pequeno e o grande, e assim inflando os preços médios de leite no mesmo período.

O fato é que, analisando de forma agregada, o aumento médio de preços ao longo dos anos não tem sido suficiente para ensejar um forte crescimento da oferta que permita abrir de forma consistente o canal exportador.

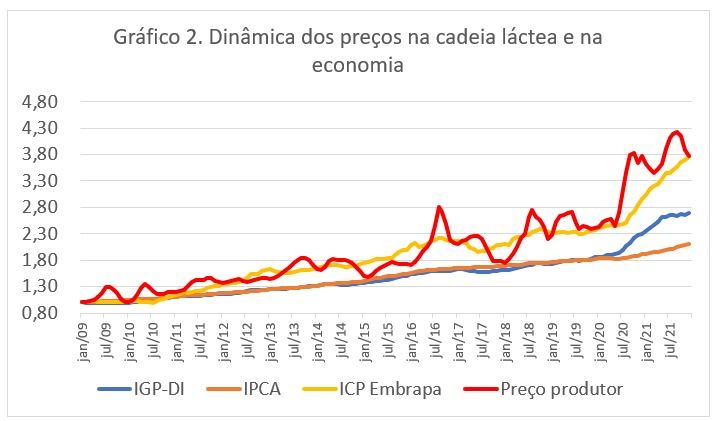

Uma provável razão foi o aumento dos custos de produção em índices acima da inflação, como mostra o gráfico 2. De fato, custos e preços ao produtor tiveram trajetórias semelhantes, embora os preços tenham tido naturalmente maior volatilidade.

Além dos custos, certamente contribuíram para isso as mudanças estruturais relevantes no campo, a concorrência com outras alternativas de produção agrícola (refletida nos custos de oportunidade da terra, capital e trabalho) e o próprio ambiente de negócios na cadeia do leite ajudem a explicar essa contradição.

Fonte: MilkPoint Mercado, a partir de dados do CEPEA, Embrapa e BCB.

Exportações ainda são um sonho longínquo

Na ausência do impulso de mercado proveniente do consumo interno, a manutenção do crescimento da produção dependeria de um canal eficiente de exportação para escoar produto com rentabilidade satisfatória na maior parte do tempo.

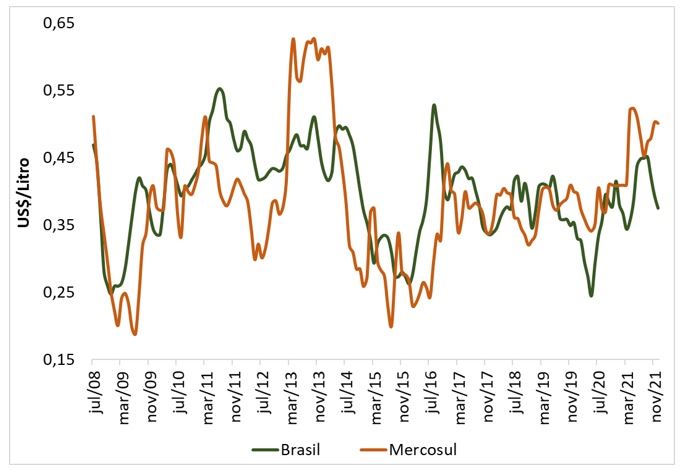

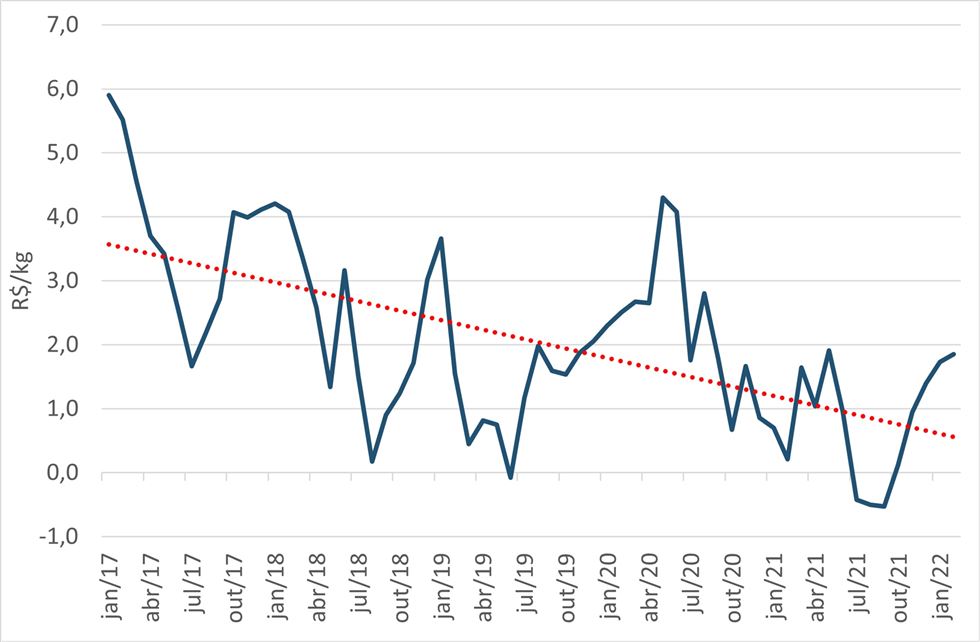

Mas não é isso o que acontece. Apesar do enorme potencial exportador do país, cuja efetiva materialização é esperada há mais de 20 anos, este ainda não se concretizou. Como durante boa parte do tempo (especialmente de 5 anos para trás) a nosso preço interno é mais alto do que o internacional (gráfico 3), não criamos uma estrutura exportadora consistente que permitisse ampliar a oferta a despeito do panorama de consumo doméstico.

Em alguns momentos, o câmbio ou os preços externos ajudam a equilibrar essa conta, e janelas pontuais de exportação se abrem, mas a própria estratégia concorrencial de atendimento ao mercado interno pelos principais players limita operações volumosas e contínuas. Ninguém quer ceder espaço de gôndola para concorrentes em busca de operações pontualmente mais vantajosas, em um país que não cresce em disponibilidade de leite.

Como resultado, as exportações raramente ultrapassaram os 2% da nossa produção, e nada indica que isso irá mudar se algo na cadeia de fato não se alterar (ou se os preços internacionais não alcançarem um patamar mais alto de forma regular, o que nos faria participar do jogo internacional, assim como outros players marginais, que não competem nos preços históricos do mercado externo).

Vale lembrar, também, que embora os famigerados subsídios à exportação não mais existem, outros países gozam de uma rede de proteção para seus produtores (e muitas vezes, cooperativas e indústrias), que ajudam a conquistar a “competitividade”, o que não ocorre com o Brasil e com outros postulantes, como Argentina e Uruguai. Há, também, medidas tarifárias ainda bastante elevadas aos produtos lácteos e barreiras não tarifárias, muitas vezes sem reconhecimento científico comprovado.

Gráfico 3. Preços do leite no Brasil e no mercado internacional (US$/kg).

Fonte: MilkPoint Mercado.

Vale analisar, porém, que não é apenas uma questão de preços relativos. Nossos preços até podem ser equivalentes aos de outros países que são exportadores, como a Nova Zelândia, principalmente nos últimos 5 anos, período em que nos beneficiamos da depreciação do real. Porém, há uma diferença relevante no teor de sólidos do leite, que faz com que o leite neozelandês tenha um rendimento 20% maior do que o nosso, já que tem maior teor de nutrientes e menos água, que é eliminada ou reduzida para a produção de vários lácteos exportáveis.

Também os custos logísticos têm uma significativa influência, já que o Brasil está distante dos principais mercados importadores, como a China e o Sudeste Asiático. Além, disso tudo, há o fato de nunca olharmos o desenvolvimento da exportação estrutural como algo estratégico, setorial.

Por fim, o desenvolvimento de modelos de produção mais intensivos e menos flexíveis do ponto de vista de custo, ainda que ofereçam melhores condições sob o aspecto de melhor uso da terra e do capital, podem concorrer para divulgar a competitividade externa (hipótese). Exportar, para nós, é uma atividade oportunista, interessante quando os preços aqui caem muito, o câmbio ajuda e os preços externos idem.

Pode-se apontar que o caminho do aumento da produção dos grandes produtores competitivos (e que vem crescendo a cada ano), substituindo a produção dos menos eficientes, vai acabar trazendo a tão desejada competitividade internacional a reboque. Porém, vale ressaltar que o diferencial de preços que hoje estes produtores recebem justamente por serem escassos no mercado, tende a se reduzir com um número maior de grandes produtores no mercado. Serão eles capazes de continuar crescendo com preços mais em linha com a média do mercado?

Margens em queda

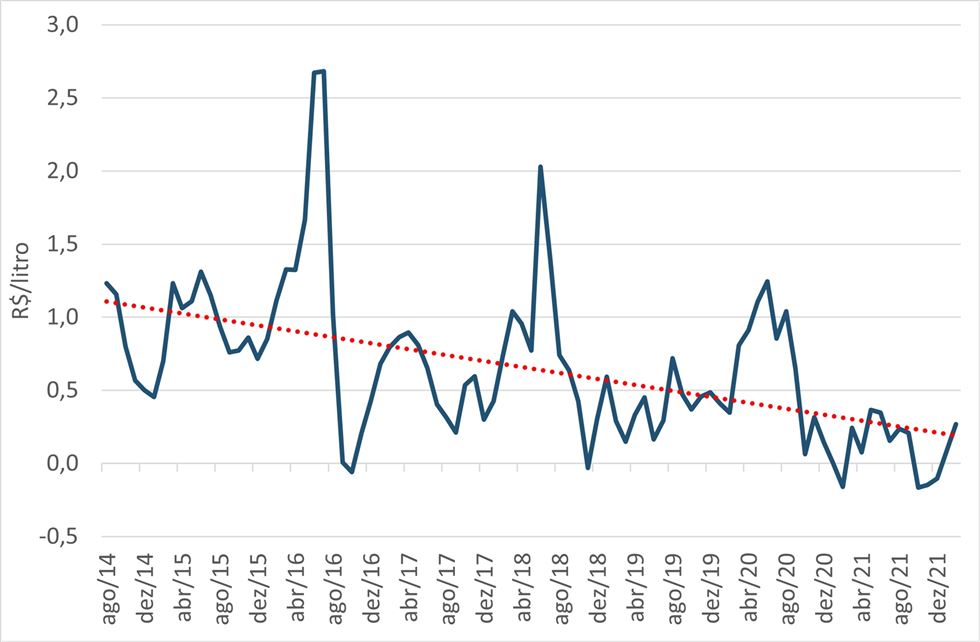

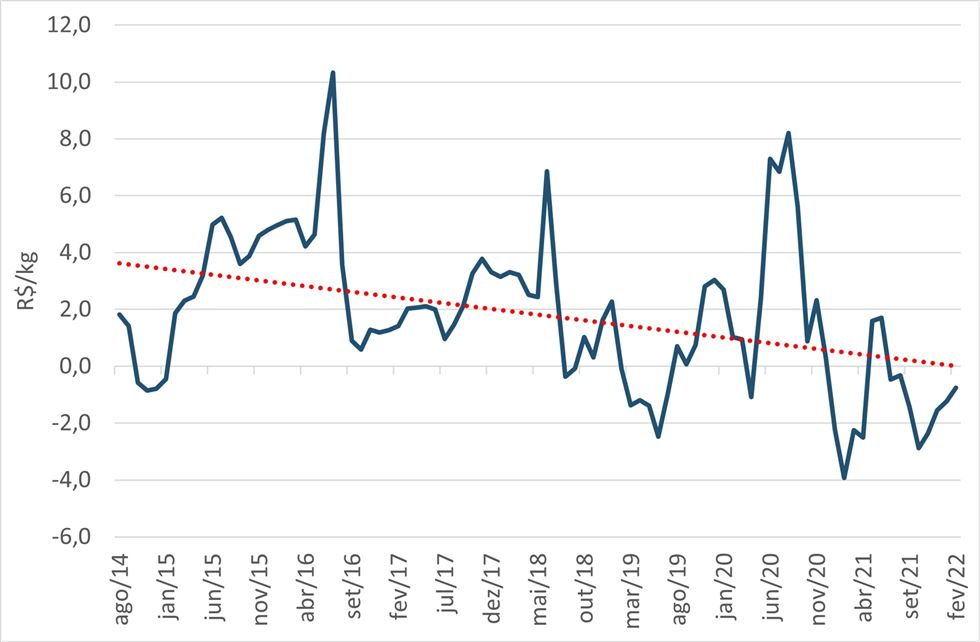

No decorrer dos últimos 10 anos, as margens dos principais derivados lácteos (que representam 65% do total de leite disponível) caíram sistematicamente para a indústria de laticínios. Os gráficos 4, 5 e 6 mostram claramente que, apesar de alguns momentos de alta, a tendência é de redução, o que coloca desafios para a indústria de lácteos.

Gráfico 4. Margens aparentes do leite UHT (valores deflacionados).

Fonte: MilkPoint Mercado.

Gráfico 5. Margens aparentes do leite em pó fracionado (valores deflacionados).

Fonte: MilkPoint Mercado.

Gráfico 6. Margens aparentes da muçarela (valores deflacionados).

Fonte: MilkPoint Mercado.

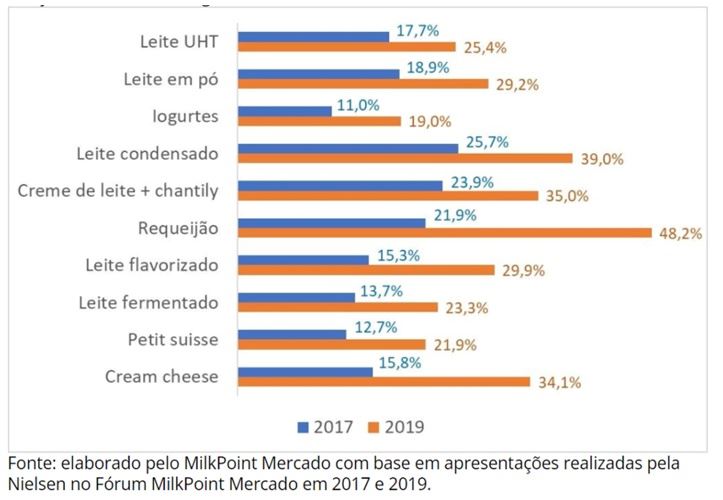

Parte destas margens menores decorre dos aumentos dos custos do leite, como já comentado no gráfico 2, parte decorre das disputas por leite em função da ociosidade das indústrias (um sintoma de que as coisas não vêm bem), e parte decorre do aumento da participação de mercado de canais de distribuição que naturalmente trabalham com preços mais baixos, especificamente os “cash & carry” (atacarejos) — gráfico 7.

Gráfico 7. Participação do canal Cash & Carry no volume total de vendas de varejo de diferentes categorias lácteas – 2017 e 2019.

Além da mudança nos canais de distribuição, em algumas categorias o número de players na indústria cresceu bastante — vide leite em pó — tornando a concorrência maior do que antes. Com efeito, os índices de concentração setorial na indústria láctea brasileira apontam para um dos mercados mais fragmentados do mundo — se não o mais fragmentado.

Por fim, é importante notar a migração de diferentes categorias – como leites em pó, leite condensado, creme de leite — para linhas de produto equivalentes, mas com patamares de preço mais baixos (affordable) e utilizando ingredientes lácteos alternativos e outros não lácteos (amidos, gorduras vegetais).

Esta tendência cresce na medida em que decrescem as operações de compra de leite de empresas relevantes, que tem demostrado clara estratégia de direcionar seu portfólio para estas linhas de produtos com ingredientes e formulações alternativas. É a indústria láctea buscando alternativas de melhoria da rentabilidade “fora” do leite. Sem dúvida a deterioração da renda do consumidor nos últimos 7 anos contribuiu para esse movimento, além da elevação de custos da matéria prima e logística de captação.

Vale colocar que não consideramos que as bebidas vegetais tenham efeito perceptível nessa queda de margens, bem como os detratores do leite, tão comuns nas redes sociais. O grande aumento do consumo em 2020, fruto da injeção de renda no bolso do consumidor, mostrou que dinheiro é ainda o principal aspecto que determina a demanda. Mas a mudança da visão do consumidor e o crescente número de opções de consumo compõem um processo que ocorre e que, gradativamente, pode contribuir para a piora do cenário no médio/longo prazo.

A situação é, portanto, bastante complicada e sugere no mínimo um cenário desafiador para o negócio leite no Brasil. Sem dúvida há empresas bem-sucedidas, seja porque atuam em nichos de mercado, seja porque operam de forma extremamente eficiente ou porque gozam de alguma outra vantagem específica [1] – muitas vezes difíceis ou impossíveis de copiar. Mas mesmo o futuro destas empresas não é promissor se o todo andar para trás. Em algum momento a conta chega até para os melhores, quando a cadeia é incapaz de manter o valor gerado e remunerar de maneira saudável seus agentes.

A conclusão evidente é que a indústria de lácteos nacional, ao menos avaliando os produtos que demandam a maior quantidade de lácteos, tem tido dificuldades de prosperar.

A necessidade de inovação no atendimento a nichos, na melhoria de consistência, sabor e layout de embalagens já deu um salto de qualidade nos últimos dez anos no Brasil, mas ainda está muito longe de atender a demanda de uma nova geração de consumidores.

Um setor que é tão tradicional não aprendeu ainda a lidar com as mudanças de preferências de consumo, canais de venda e valores que o consumidor procura nos nossos processos de produção. Nesse contexto, mais perigoso para o setor que o crescimento no mercado de produtos substitutivos, é a simples redução de consumo por desconexão dos nossos métodos de produção com as tendências comportamentais desses novos consumidores.

Claro, é evidentemente possível que uma nova lufada de consumo, quando a economia melhorar (quando?), nos faça retornar aos momentos áureos de 10 anos atrás, quando o Brasil era visto mundialmente como exemplo a se seguir. Mas mesmo isso trará suas consequências desafiadoras como já vimos no passado, como a valorização da moeda, suscetibilidade às importações e impossibilidade de se exportar.

O ponto aqui é: se não houver uma mudança mais profunda na maneira como a cadeia do leite está estruturada, ficaremos unicamente à mercê das condições de mercado, ora as surfando, ora tomando caldo (ao que parece, cada vez mais a segunda opção).

[1] Aliás, de forma geral, a indústria de laticínios tem uma carga elevadíssima de benefícios fiscais, em todos os estados. Se não existissem os benefícios fiscais, as margens seriam piores ainda. Importante destacar que estes benefícios criam desequilíbrio entre empresas e ineficiência na escala e localização de plantas.

Ambiente de negócios fragilizado

A relação indústria-produtor tem sido marcada pela desconfiança e por conflitos constantes. Apesar de toda a gama de informações hoje disponível, tem sido muito difícil colocar todos na mesma foto de mercado e criar um ambiente maduro que reduza os custos de transação e permita focar em uma agenda de mais longo prazo.

A desconfiança gera relações de curto prazo e impede que a cadeia como um todo evolua no ritmo que necessita. Dados de um grande laticínio mostram que 25% dos fornecedores mudam de um ano para o outro, o que implica em teoria em uma renovação completa do quadro de fornecedores em um período de 4 anos. Como realmente criar uma relação de cooperação nesse cenário?

Este ponto é especialmente importante quando se considera que a agenda da cadeia vai incorporar elementos mais complexos, como a questão ambiental, que envolvem monitoramento e certificações, não sendo tampouco algo que se implementa em pouco tempo.

O alto turnover na relação de fornecimento entre produtor e indústria tem conexão direta com o cenário especulativo. Mesmo em um ambiente de mercado comum a todas as indústrias, o leite do concorrente sempre vale mais que o produtor próprio fidelizado, em decorrência de um ágio de compra não sustentado a longo prazo.

Dessa forma, a rotatividade prejudica o ganho comercial das relações fidelizadas e que seguem conceito de parceria: trocou de laticínio, mudou o técnico que assiste ao produtor, mudou a tabela de pagamento por qualidade, mudou a logística, mudaram as formas de pagamento e mudou a parceria em insumos.

Outro sintoma deste quadro é que o nível do diálogo entre produtores e indústrias pouco mudou nesses 20 ou 30 anos. As posturas são basicamente as mesmas de sempre. Há, sem dúvida, algumas exceções de ambos os lados, mas o fato é que, no geral, o setor lácteo funciona da mesma maneira em relação à coordenação há décadas. Falta transparência, confiança e parceria de longo prazo.

Veja por exemplo o conteúdo desse artigo publicado em 2003 no MilkPoint. Agora compare-o com este publicado em 2022, incluindo (principalmente) os comentários. O primeiro poderia facilmente ser publicado com a data de hoje e estaria atual.

As tentativas de trazer mais transparência ao setor, como o aplicativo MilkPoint Radar, sofreram resistência da indústria e de produtores de leite (e acabaram descartadas). Os Conseleites, Cepea, etc são motivo de desconfiança e conflitos entre os elos. Em pesquisa realizada pelo MilkPoint Mercado, 63% das empresas não operam contratos com fornecedores, e dos 37% que operam, 81% o fazem com menos de 20% do leite [2].

[2] A adoção de contratos indexados depende da existência de indexadores seguros. Em se considerando um mercado que tem nenhuma influência de inteligência nos rumos de preços e estoques e que os indexadores nada mais são do que a fotografia média dos preços de matéria prima gerados em um contexto muito especulado, o contrato acaba tendo um risco de mercado muito alto, limitando o volume contratado por indústria.

Risco e retorno

Se alguém está em uma atividade com alto grau de incerteza, sem transparência e com alta volatilidade, o que dificulta ou impede o planejamento de curto e longo prazo, as duas únicas justificativas para se manter na atividade são: a) não ter outra opção e b) ter, na média, uma expectativa de alta rentabilidade que compense os riscos.

Produtores que se enquadram na alternativa “a” representam uma seleção negativa, visto que acabam permanecendo no leite pela absoluta falta de alternativas. É de se supor que são em sua maioria produtores que terão dificuldade de adotar tecnologia e ter a produtividade necessária para permanecer na atividade em uma troca geracional, por exemplo.

A alternativa “b” sugere que o ambiente de negócios incerto aumenta o risco, e um risco maior precisa estar associado a um retorno maior. É um conceito fácil de entender: se você aplica seu dinheiro em uma aplicação de baixíssimo risco, tolerará um retorno menor porque seu dinheiro estará protegido. Se vai aplicar na bolsa de valores, almeja um retorno (de longo prazo) maior porque as chances de perda são maiores.

Se você é dono de uma concessionária de pedágio, com contrato indexado em inflação e com a capacidade de prever o fluxo de veículos com boa precisão, tolerará um retorno mais baixo. Se está em uma atividade de risco, em que pode perder muito, a regra do jogo é ter alto retorno potencial (o investimento em uma startup, por exemplo).

Trazendo para o leite, se o ambiente de negócios é ruim, esse custo extra está em algum grau precificado nos valores pagos pela matéria-prima. Caso houvesse mecanismos de maior previsibilidade, como mercados futuros ou antecipação da informação a respeito do preço do leite, entre outras possibilidades, o produtor teria mais clareza para investir e para organizar sua propriedade. Também, com um ambiente de negócios mais propício, mais capital externo ao setor seria atraído e, com isso, a oferta teria um crescimento mais contínuo e provavelmente ganharia competitividade em termos de custos.

Henry Ford dizia que “se alguém precisa de uma ferramenta e não a compra, acabará pagando por ela de qualquer forma”. Trazendo para o setor, “se a melhoria da transparência e do ambiente de negócios da cadeia do leite é algo necessário, mas custa dinheiro e não é feito, o custo disso virá de qualquer forma”. Talvez de forma pior.

Sem dúvida a produção de leite no campo vem se transformando. Também, é de se reconhecer que há ações de laticínios e cooperativas que contribuíram para isso. Há, também, efeitos de boas políticas públicas como o programa Mais Leite Saudável. Mas é preciso constatar que: a) o estoque de tecnologia disponível e as mudanças estruturais, como aumento da produção/fazenda e aumento dos custos de oportunidade da terra e trabalho (“ou melhora ou sai da atividade”) devem estar tendo um papel mais crucial nesse processo; e b) a despeito da evolução, esta não tem sido suficiente, caso contrário não estaríamos na atual situação.

E por que isso é relevante? Ora, primeiro, a maior parte do custo de um laticínio está na matéria-prima leite. Segundo, porque há provavelmente mais oportunidades de ganhos de eficiência na originação do que na venda de lácteos. Terceiro, porque as mudanças estruturais no campo são profundas e impactam os custos. E, quarto, porque os produtores de leite do Brasil não contam com a rede de proteção que outros países têm (ajuda do governo/subsídios, crédito), sem contar as limitações de infraestrutura, ambos os fatores contribuindo para o aumento do risco do negócio. Em outras palavras, o papel da indústria por aqui é ainda mais importante do que lá fora.

A meu ver, a indústria (como setor) não percebeu as mudanças estruturais, seja no campo seja na distribuição, e falhou em se adaptar no ritmo necessário. Estava preparada para coordenar uma cadeia que funcionava dentro de um outro contexto. A mudança é normalmente gradual, como o sapo que morre na água que ferve lentamente, mas em algum momento a chavinha muda e o que se tem é um cenário diferente do que se tinha; um cenário em que as ferramentas do passado não são mais suficientes.

Um dos caminhos é mudar a maneira de comprar o leite e de se relacionar com o produtor. É possível, por exemplo, antecipar o preço do leite [3] (fora os parâmetros de qualidade e volume?) para o mês seguinte, criando mecanismos contratuais com multa para a perda de produtores nesse período? Considerando as perspectivas de mercado, o mix de produto do laticínio e a estratégia em questão (inclusive regional), é possível utilizar uma ferramenta que permita comprar o produto ainda não entregue, compartilhando parte do risco?

Essa seria uma medida potencialmente interessante, ao criar uma condição melhor de mercado ao produtor, reduzindo os riscos. Produtores estariam dispostos a ganhar um valor em algum grau menor, para ter previsibilidade? Haveria ganhos relacionados a uma maior fidelização, que efetivamente permitiriam desenvolver o fornecedor? Ou, como me comentou um experiente gestor da indústria: “a dor de correr o risco de estar mal posicionado em preço é maior do que a dor da imprevisibilidade?”

Outra possível estratégia disruptiva seria remunerar o produtor em que parte substancial do valor final é paga em função dos resultados da indústria, como um Conseleite customizado. Utopia, ou uma nova forma de transparência que poderia inclusive ser utilizada no marketing ao consumidor?

É importante salientar que isso não irá mudar os fundamentos do mercado. Haverá momentos bons e momentos ruins. O produtor não necessariamente irá ganhar mais (provavelmente até menos, no médio prazo, pela lógica de risco e retorno). Os produtores ineficientes sairão da atividade, como ocorre nos países em que a indústria é mais organizada e tem mecanismos de proteção. O mesmo ocorrerá com as indústrias.

Como toda a tecnologia disponível hoje, com o mundo 4.0 batendo na porta, seria possível fazer algo diferente do que vem sendo feito. A compra de leite no Brasil funciona basicamente da mesma maneira há décadas. Pode-se digitalizar aqui e ali, mas os fundamentos que norteiam a compra de leite são os mesmos de antes.

Cabe ao elo mais forte assumir a coragem de mudar. Como disse Peter Drucker, “Em toda empresa de sucesso, alguém um dia tomou uma decisão de coragem”. Se essa decisão se mostrar vencedora, os demais seguem e o mercado enfim muda. Resta saber se a indústria está disposta a compartilhar um pouco do risco, apostando em maior fidelidade, mais estabilidade e na redução do peso do preço do leite como fator (muito) preponderante para a venda. Não é rápido, mas é um caminho, talvez o único. No médio prazo, isso pode se reverter um ambiente de negócios mais saudável, reduzindo o risco, atraindo capital e reduzindo os custos.

Ou, tal qual o sapo, morreremos todos lentamente, como pode-se facilmente concluir ao se imaginar a continuidade dos números apresentados no início desse ensaio.