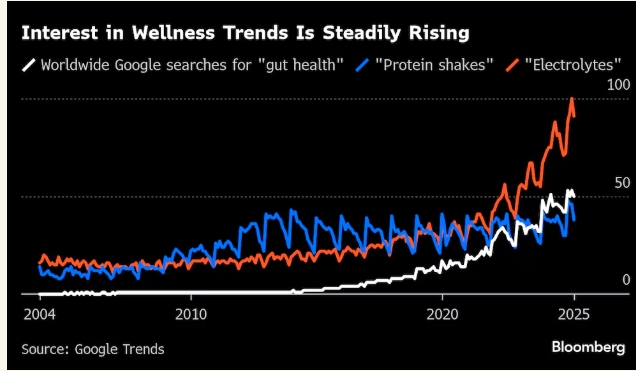

O boom do mercado de bem-estar e a crescente adoção de injeções de emagrecimento abrem uma nova oportunidade para os fabricantes de shakes de proteína: o público feminino.

As mulheres passaram a representar um segmento de clientes cada vez mais importante para as empresas de nutrição esportiva, à medida que a demanda aumenta para uma classe nebulosa e crescente: mulheres que se preocupam com a força e o bem-estar, e não apenas com a magreza.

A maior rival Glanbia observou uma tendência semelhante em seus segmentos de lifestyle e nutrição esportiva, que a Bloomberg Intelligence estima em US$ 100 bilhões em tamanho de mercado.

Em seu primeiro resultado financeiro desde que foi listada, a Applied Nutrition relatou uma receita de £ 47,6 milhões (cerca de US$ 61,1 milhões) no primeiro semestre, “confortavelmente acima” do guidance de £ 46 milhões fornecido no IPO, disse em um comunicado na última segunda-feira (7).

“Tivemos um fevereiro recorde seguido de um março recorde, portanto, estamos muito confiantes de que atingiremos uma receita de 100 milhões de libras para o ano inteiro”, disse Ryder.

“A mudança passou de mulheres que querem ser magras, que é um grupo demográfico menor, para mulheres que querem ser saudáveis, em forma e fortes, que é um grupo demográfico enorme.”

As consumidoras eram tradicionalmente “muito focadas na perda de peso”, disse Colin Westcott-Pitt, diretor de marca da Glanbia’s Performance Nutrition. Agora, elas estão cada vez mais interessadas em força, desempenho e bem-estar cognitivo.

“Agora, há diferentes alternativas para essa jornada”, disse Westcott-Pitt.

Em busca de massa magra e nutrição

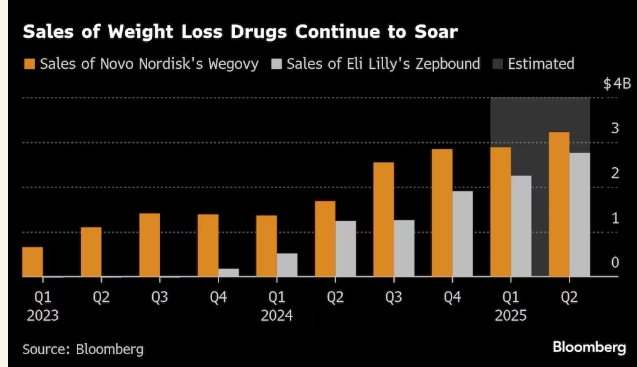

Embora a “mudança sísmica” no controle de peso provocada pelos produtos da Novo Nordisk e da Eli Lilly tenha acabado por derrubar a SlimFast, ela agora pode ser uma oportunidade para a Glanbia e seus pares.

Pessoas que tomam injeções para perda de peso também perdem músculos e peso e lidam com deficiências nutricionais – e precisam de proteínas.

Embora grandes indústrias de alimentos tenham percebido essa oportunidade e esteja cortejando esses mesmos clientes, as marcas de nutrição esportiva têm uma vantagem.

“Por definição, seus produtos são praticamente todos de proteína pura”, disse Patrick Higgins, analista da Goodbody Stockbrokers Unlimited. O portfólio da Glanbia, por exemplo, “já está perfeitamente posicionado” para atender ao crescente mercado de GLP-1.

A Applied Nutrition, por sua vez, desenvolveu um produto chamado Complete Protein “com o usuário do Ozempic em mente”, disse Ryder.

“Os GLP-1s, o aumento da demanda por benefícios funcionais dos alimentos, como maior quantidade de proteínas ou vitaminas e minerais, a reação contra os alimentos processados; tudo isso decorre dessa tendência mais ampla de saúde e bem-estar, que, em última análise, é impulsionada pelo consumidor”, disse Higgins, da Goodbody.

Isso leva a uma “ampliação do mercado usuários típicos” de produtos de nutrição esportiva.

Mudança de preferências

Essa ampliação se deve, em parte, à “maior conscientização sobre a saúde feminina”, disse Jessica Jackson, chefe do portfólio de produtos da principal marca de shakes de proteína da THG, a MyProtein.

“Sempre nos referimos internamente à nutrição esportiva feminina como sendo [algo comparável] como os cuidados com a pele dos homens”, disse ela em uma entrevista, referindo-se às fórmulas simples que evoluíram recentemente com a mudança demográfica dos clientes.

As sociais e os esportes – em especial a maior cobertura dos esportes femininos – também ajudam a demanda, de acordo com Westcott-Pitt, da Glanbia.

Nos EUA, a WNBA tem registrado alguns dos seus melhores anos, por exemplo, o que também torna o atletismo feminino mais popular. A lista de atletas da Glanbia para suas campanhas de marketing inclui a estrela da WNBA Cameron Brink e a jogadora de futebol inglesa Lauren James.

Com o aumento da demanda das mulheres, as marcas de nutrição esportiva estão desenvolvendo novos produtos, bem como formas de embalá-los e comercializá-los.

Embalagens menores, calculadoras de proteína online e recomendações personalizadas baseadas em inteligência artificial são algumas das inovações de empresas como Glanbia, THG e Applied Nutrition.

Desafios do preço do soro de leite

O ímpeto está crescendo, mas há um grande obstáculo: o aumento do preço do soro de leite, o líquido que se separa do leite durante a produção de queijo e é o principal ingrediente da proteína em pó.

“Ficou claro que os preços de mercado do soro de leite de alta qualidade continuaram a aumentar para níveis sem precedentes, além do que havíamos planejado anteriormente”, disse o CEO da Glanbia, Hugh McGuire, na última teleconferência de resultados da empresa.

O executivo acrescentou que isso representa um custo de quase US$ 200 milhões em 2025.

“A inflação em escalada dos custos de insumos, particularmente os custos do leite, teve que ser repassada aos consumidores, distorcendo o peso de preços no crescimento, embora exista um modelo baseado em volume”, escreveu Duncan Fox, analista da Bloomberg Intelligence, sobre a Glanbia em uma nota.

Espera-se que o avanço do custo do soro de leite seja moderado até 2026, à medida que mais oferta se torne disponível, o quje ajuda as margens das empresas, de acordo com McGuire.

Na análise para além desses obstáculos de curto prazo, o caminho de crescimento parece claro.

“A longo prazo, não vejo por que essa megatendência das proteínas não continue”, disse Higgins, da Goodbody. “Eu não ficaria surpreso em ver a demanda por proteína aumentar como aconteceu nos EUA, na Europa e no resto do mundo nos próximos cinco ou dez anos.”