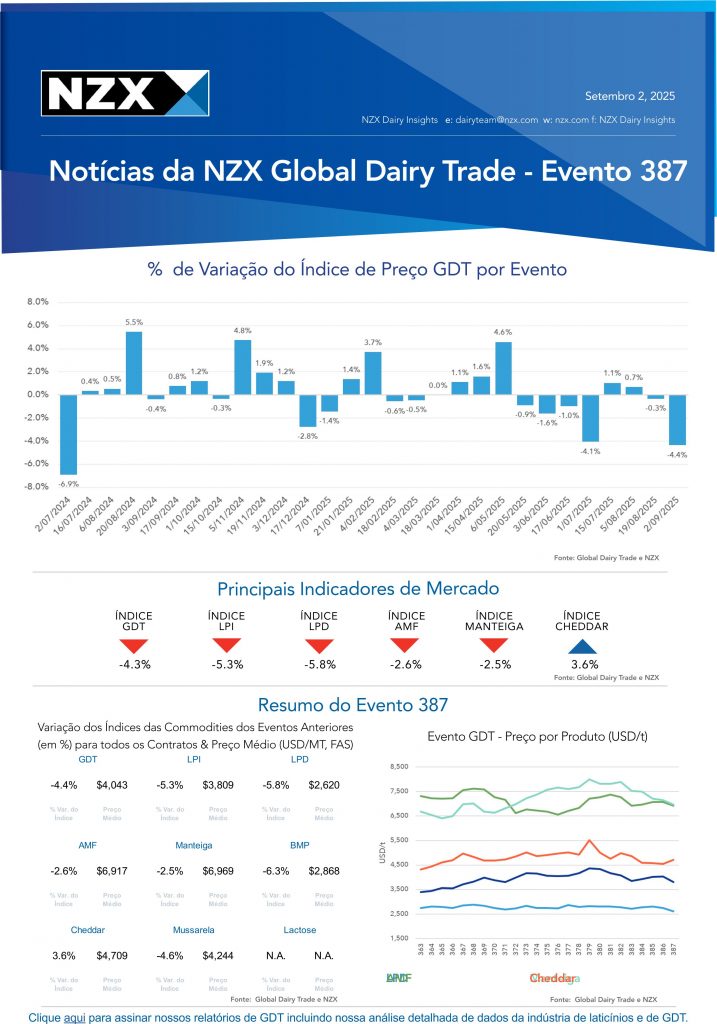

No Evento GDT 387 (2 de setembro de 2025), o índice GDT caiu -4,4% com preços médios em USD 4.043/t; o LPI recuou -5,3% (USD 3.809/t) e o LPD -5,8% (USD 2.620/t).

Produtos de gordura mostraram leve queda: AMF -2,6% (USD 6.917/t) e manteiga -2,5% (USD 6.969/t). Em contraste, cheddar subiu +3,6% (USD 4.709/t). Esses movimentos indicam pressão vendedora em leites em pó e uma demanda relativa por queijos maturados.

- Cenário de pó: LPI e LPD em queda acentuada (-5,3% / -5,8%) sugerem oferta disponível e/ou menor demanda spot — janela de compra para quem precisa recompor estoques de NDM/WMP a preços melhores. Importadores brasileiros com capacidade de armazenagem e crédito têm espaço para negociar prazos e volumes.

- Queijo em destaque: A alta de cheddar (+3,6%) mostra que nichos maturados continuam firmes — indústria que vende produtos de maior valor agregado (fatiado, especialidades) pode capturar margem extra se garantir suprimento agora.

- Gorduras estáveis/ligeira queda: AMF e manteiga com recuo moderado indicam que fat-basis continua mais resiliente que pó, porém não imune. Para fabricantes de gorduras ou manteigas industrializadas, é hora de revisar contratos de curto prazo vs. forward.

Impacto por setor — o que cada decisor deve considerar

Produtores / Cooperativas

- Pressão sobre preços de pó reduz demanda por matérias-primas de baixo valor — revisar mix de produção (destinar mais leite à fabricação de queijos se houver mercado) e negociar contratos com industriais.

Indústrias de processamento

- Reavalie o balanço de produto: aumentar produção de queijos maturados para aproveitar preço relativo mais forte; reduzir exposição a estoques de pó até reciclagem de margem.

- Ajuste de portfólio: se sua linha permite, deslocar parte do leite para cheddar/mozzarella que mantiveram melhor preço.

Importadores / Trading

- Janela tática para compras de LPI/LPD: aproveitar queda para contratos FAS, com cuidado no financiamento e armazenagem.

- Para cheddar, considerar compras escalonadas (dollar-cost averaging) — evitar exposição única num pico.

Varejo / Marcas

- Comunicação aos clientes: prever possível estabilidade/alta em queijos maturados no curto prazo — ajustar promoções e mixes.

Recomendaciones operativas

- Compradores de pó: montar call to buy escalonado — comprar 30–50% do volume necessário para próximos 3–4 meses enquanto os preços estão pressionados.

- Indústrias de queijo: priorizar cobertura (forwards/contratos) para cheddar — mercado mostra demanda relativa; garanta matéria-prima e transforme em produto de maior valor.

- Gestión de estoque: calcular custo de armazenamento vs. benefício de compra agora (WAC). Se custo logístico for baixo no Brasil, a compra tática de pó compensa.

- Hedging: usar contratos forward em USD para mitigar risco cambial; negociar cláusulas flex em contratos de fornecimento.

- Negociación com fornecedores argentinos/uruguaios: agora é hora de testar ofertas e prazos — preços internacionais recuaram para pó.

Riesgos

- Reversão rápida de preços por cortes na produção global ou por menor oferta de leite em regiões-chave.

- Flutuação cambial BRL/USD alterando vantagem de importação.

- Custos logísticos e barreiras sanitárias que podem consumir diferença de preço.

👉 Sua empresa está estruturada para aproveitar janelas curtas de preço ou continua reagindo ao mercado? Se você pode direcionar o leite para produtos de maior valor, o GDT 387 acaba de oferecer um convite para repensar seu mix.