Observamos um aumento acentuado nos preços do soro de leite seco, do concentrado proteico de soro de leite (WPC) e do isolado proteico de soro de leite (WPI) nos últimos três meses, juntamente com um pouco de força nos preços do permeado e da lactose.

O preço spot do soro de leite seco na CME subiu cerca de 12 centavos no último mês. Cada variação de 1 centavo no preço do soro de leite seco acrescenta cerca de 6 centavos ao preço do leite Classe III, de modo que a alta nos mercados de soro de leite está dando um pequeno impulso aos cheques do leite.

O mercado foi liderado por preços de WPC e WPI de alta proteína, que melhoraram mais em uma base percentual e parecem estar puxando o preço de todos os produtos de soro de leite para cima.

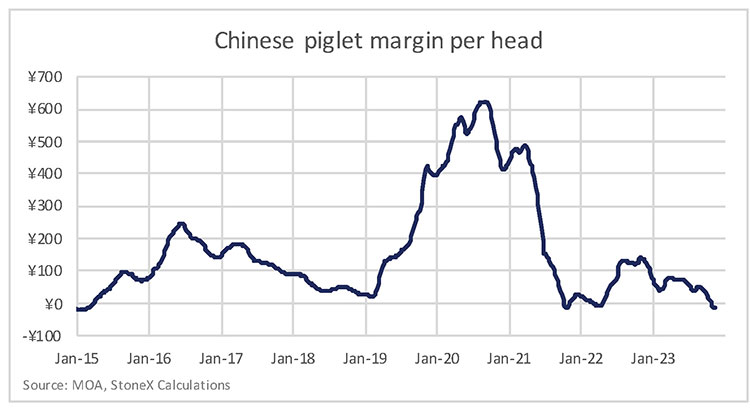

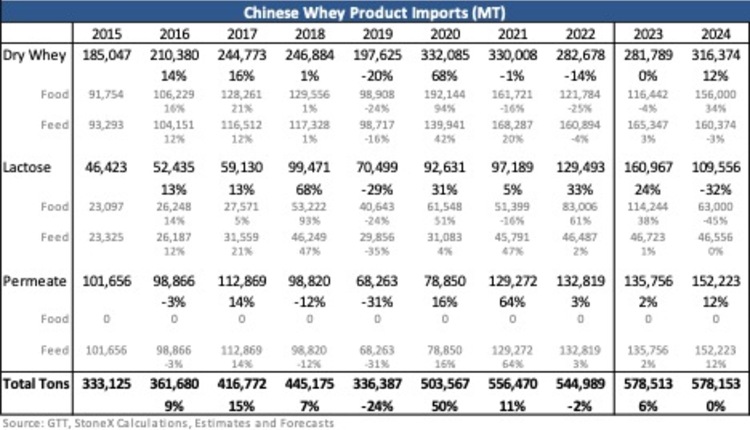

A China é o maior importador de soro de leite seco, permeado e lactose do mundo, sendo que mais da metade das importações é destinada à alimentação de suínos (principalmente para leitões). Mas os preços da carne suína na China vêm caindo, impulsionados pela baixa demanda contínua e pelas crescentes preocupações com o ressurgimento da peste suína africana (PSA), o que levou alguns fazendeiros a enviar porcos extras para o abate antes do previsto.

Os preços mais baixos do suíno e da carne suína empurraram as margens abaixo do ponto de equilíbrio para as granjas de suínos, e isso está se refletindo nos preços mais baixos dos leitões e nas margens negativas para as operações de desmame também. Pelo menos esse é o meu entendimento da situação no mercado chinês de suínos. Esse fraco mercado chinês de suínos poderia conter a demanda por produtos de soro de leite e limitar a alta dos preços?

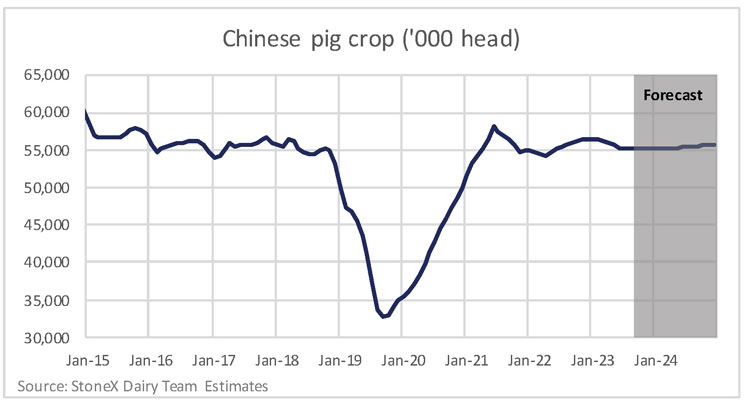

O primeiro ponto de partida é observar o tamanho do rebanho de suínos e avaliar se ele vai se expandir ou se contrair. O rebanho ficou praticamente estável de 2016 a 2018 antes de a ASF causar uma contração maciça. O setor se recuperou rapidamente em 2020 e 2021, mas o rebanho tem se mantido estável desde então.

Até onde posso dizer, os recentes rumores sobre a PSA provavelmente são exagerados, portanto, não creio que estejamos diante de uma grande queda no rebanho. Com a demanda fraca e as margens negativas, o rebanho provavelmente ficará estável durante a maior parte de 2024.

Um aspecto positivo para a demanda de soro de leite é que o setor continua a se voltar para as grandes fazendas, que têm maior probabilidade de alimentar com produtos de soro de leite (principalmente carboidratos) que ajudam os leitões a ganhar peso mais rapidamente. Portanto, mesmo com um rebanho de suínos estável, o uso de soro de leite na ração provavelmente aumentará um pouco.

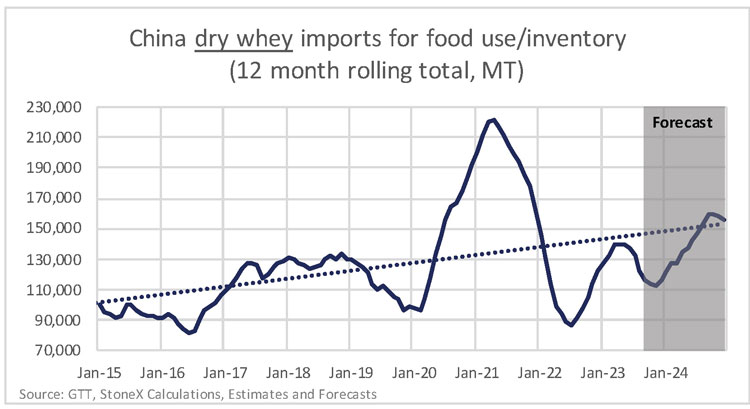

A segunda etapa é descobrir a quantidade de produto que já está em estoque na China e qual é a demanda de ração para não suínos. O que eu faço é pegar o total de importações de cada produto de soro de leite e subtrair a quantidade que provavelmente será destinada à alimentação de suínos.

O restante das importações é destinado ao uso em alimentos humanos ou ao estoque. Um pouco provavelmente vai para o substituto do leite para o rebanho leiteiro, mas estou ignorando isso para simplificar.

Observando essas importações “residuais” de soro de leite seco, costumava haver uma tendência de alta relativamente estável, mas, em seguida, as importações explodiram em 2020, quando o rebanho de suínos começou a se recuperar e os estoques devem ter aumentado durante esse período.

As importações caíram drasticamente em 2021 e no início de 2022, à medida que esses estoques foram reduzidos. As importações de soro de leite seco começaram a se recuperar na segunda metade de 2022, mas permaneceram abaixo da tendência em 2023, e acho que os estoques acumulados em 2020 e 2021 provavelmente foram reduzidos a níveis equilibrados ou ligeiramente apertados.

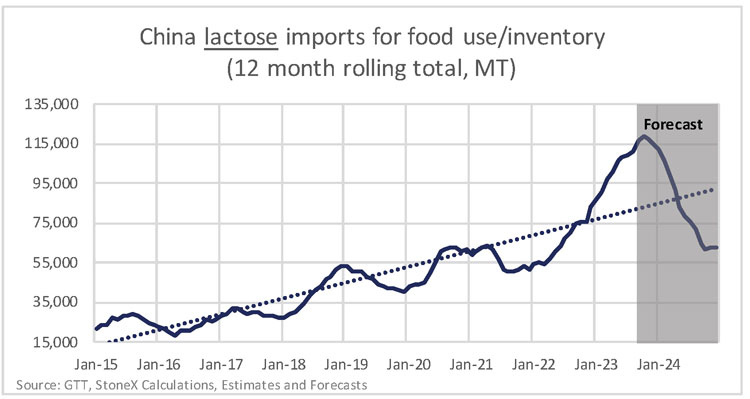

A história é diferente para a lactose. As importações “residuais” de lactose (acima e além do que provavelmente está sendo fornecido aos suínos) foram enormes no primeiro semestre de 2023. A lactose é frequentemente misturada ao leite em pó desnatado (LPD) ou ao leite em pó integral (LPD) para padronizar o teor de proteína e, com a produção muito forte de LPD na China nos últimos dois anos, pensei que parte desse grande aumento nas importações de lactose poderia estar indo para o LPD.

No entanto, os processadores com quem conversamos na China dizem que a padronização do WMP é rara no país. Isso sugere que o grande crescimento das importações de lactose provavelmente levou a algum acúmulo de estoque.

Presumo que todas as importações de permeado estejam sendo destinadas à alimentação de suínos, portanto, não há resíduos para tentar prever.

O resultado é uma perspectiva mista para a demanda chinesa de produtos de soro de leite em 2024. O uso de produtos de soro de leite nas rações parece um pouco maior, com um pouco mais de permeado compensando o uso um pouco menor de soro de leite seco nas rações.

Mas os estoques de soro de leite seco parecem equilibrados a leves, e acho que veremos importações mais fortes de soro de leite seco em 2024 para usos não relacionados a rações para suínos, o que aumentaria as importações totais de soro de leite seco em cerca de 10% em relação a 2023.

Isso é parcialmente compensado pela lactose, cujos estoques atuais parecem pesados, e podemos ver uma queda nas importações de lactose em 2024. Quando somamos tudo isso, as importações totais de soro de leite seco, lactose e permeado em 2024 estão basicamente estáveis em relação a 2023.

Acho que a perspectiva é levemente favorável aos preços em todo o complexo de soro de leite, mas a recuperação dos preços da lactose pode atrasar o crescimento do restante do complexo de soro de leite. Acho que o risco de baixa é que o uso do soro de leite seco para alimentação humana pode ser mais fraco do que o esperado, dada a fraqueza geral da demanda do consumidor no país, ou sempre há a possibilidade de a PSA se espalhar e reduzir drasticamente a demanda por ração.

É mais difícil apresentar um cenário de forte alta. Uma possibilidade é que as grandes importações de lactose este ano não tenham entrado nos estoques, mas tenham sido usadas em algum lugar nas cadeias de ração ou alimentos. Se essas importações representarem uma demanda real de consumo, não tenho certeza de que haja lactose e permeado suficientes disponíveis para atender a essa demanda contínua no primeiro semestre de 2024.

ACEDA AOS NOSSOS MELHORES ARTIGOS 👉 DESTAQUES eDayryNews 🇧🇷🐮🥛✨