Ainda que as cotações do milho tenham recuado quase 20% no mercado internacional neste ano, pressionadas principalmente pelo tombo do petróleo, os preços permanecem em elevado patamar mercado doméstico, sustentados pelo câmbio, pelas incertezas em relação ao volume a ser colhido na safrinha e à demanda até agora aquecida pelo grão, principalmente para a produção de ração. O cenário favorece produtores e exportadores, mas espreme as margens dos frigoríficos de aves e suínos, que estão com dificuldades para repassar o aumento de custos em tempos de atividade econômica retraída por causa da pandemia.

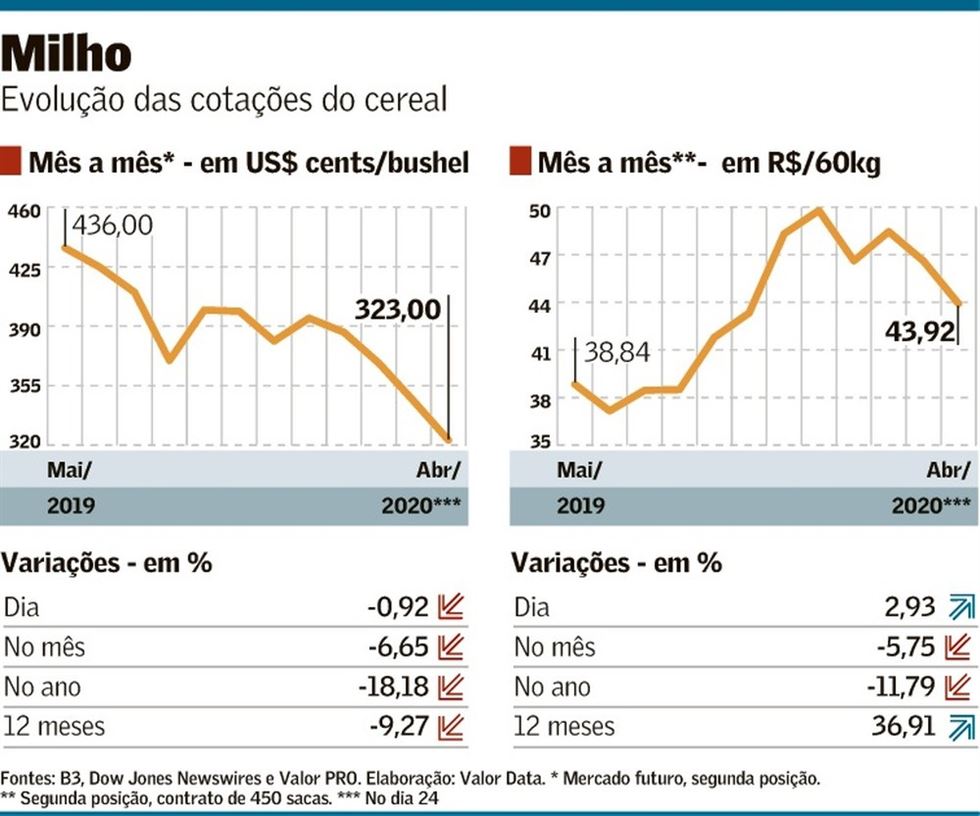

Pressionados pelo petróleo e pelo encolhimento da produção americana de etanol, na bolsa de Chicago os contratos futuros de primeira posição chegaram a registrar o menor valor em 13 anos. Na sexta-feira, os contratos de segunda posição encerraram o pregão a US$ 3,23 por bushel, e passaram a acumular quedas de 6,7% neste mês e 18,2% em 2020. Já o indicador Esalq/BM&FBovespa para a saca de 60 quilos negociada no Brasil fechou a R$ 47,60 na sexta, com baixa de 20,9% em abril mas praticamente o mesmo nível do início de janeiro. No fim de março, a barreira de R$ 60 foi superada.

Embora a deterioração dos preços domésticos tenha se acelerado, analistas apontam que a tendência de queda também vai se aprofundar em Chicago. “Enquanto o petróleo estiver pressionado, há espaço para a cotação cair abaixo de US$ 3 por bushel”, afirmou o analista Carlos Cogo, da Cogo Consultoria.

Victor Ikeda, analista de grãos do Rabobank, avalia que, nesse cenário, o produto brasileiro segue competitivo. “Mesmo com Chicago caindo a US$ 3,20 ou US$ 3,15 por bushel, o grão brasileiro tem prêmio nos portos de US$ 0,38 ou US$ 0,40 por bushel. Nas entregas para setembro, esse prêmio chega a US$ 0,41 bushel. A paridade de exportação limita as quedas no mercado brasileiro”.

Mas, embora “descolados” de Chicago, os preços internos também deverão acusar os reflexos da entrada da colheita da safra de verão no mercado. “A pressão poderá aumentar, mas o valor praticado ainda é bastante elevado e os negócios acelerados foram expressivos”, diz Cogo. Ele calcula que de 40% a 50% da produção total do grão (verão e inverno) nesta temporada, estimada em 101,8 milhões de toneladas, foi vendida.

André Guillaumon, CEO da BrasilAgro, concorda que o milho no Brasil continua fortalecido, em boa medida porque, até agora, a demanda dos frigoríficos de aves e suínos está elevada. Ocorre que a avicultura, por exemplo já está revisando seu ritmo, porque o consumo doméstico dá sinais de enfraquecimento, e casos de covid-19 entre funcionários já começaram a levar à suspensão temporária das atividades em algumas plantas.

O Rabobank até o momento estima que a demanda do mercado interno deverá somar 68 milhões de toneladas, 4 milhões a mais que em 2019 – 2,5 milhões a mais para etanol e 1,5 milhão a mais para frigoríficos. Mas Ikeda ressalva que as incertezas são crescentes. “Havia uma perspectiva de demanda robusta, tanto para produção de ração quanto para o etanol. Mas o cenário pós-pandemia ainda gera dúvidas”.

Apesar de todas as turbulências, Cogo ainda estima um aumento de 8% na demanda pelo cereal neste ano. “Mas é importante que o país consiga exportar entre 30 milhões e 40 milhões de toneladas para não sobrar muito milho no estoque para a safra seguinte”.

Para que isso aconteça, ele avalia que os preços domésticos no mercado físico terão que se alinhar aos internacionais. Segundo Cogo, enquanto a saca do grão brasileiro custa US$ 12,10, o cereal americano sai por US$ 12,50 a saca.

Ikeda pondera que, se no mercado spot brasileiro o grão está mais caro, até pela oferta reduzida, contratos com entrega em julho e setembro seguem competitivos e aliados aos prêmios, podem dar suporte para o escoamento da produção em uma eventual queda da demanda do mercado interno.

Para Guillaumon, porém, há outra frente de preocupação, que é a perspectiva de maior oferta e menor demanda nos EUA, por causa da crise do etanol. “Se a situação do petróleo não se reverter, vai ter muito milho americano no mercado externo, o que é preocupante para produtores e regiões muito ligadas ao milho exportação”.